Способы проявления ошибок в программных средствах. Расчет характеристик надежности программного обеспечения. Что такое тест

ЗАКАЗАТЬ РЕШЕНИЕ ЗАДАЧ МЕТОДОМ МОНТЕ-КАРЛО

Один из самых прикладных методов статистической оценки риска. К нему нужно отнестись с большим участием. В данной статье будет рассмотрен пример имитационного моделирования с использованием данного подхода.

Метод Монте-Карло получил своё название за то, что предназначен осуществить оценку предельно случайных событий. А что, как ни казино, которых в Монте-Карло много, связано со случайностью больше всего?

В процессе работы нам понадобится «генератор случайных чисел» из MS Excel и функция «Описательная статистика».

Оценка риска инвестиционного проекта

Есть следующие условия задачи:

Таким образом, нам нужно оценить три периода – за три года. Запишем все исходные данные в таблицу. Значения, полученные в ячейках D5-X5, имеют формулу для вычисления или есть в условиях задачи. Вы, как экономист, с формулами должны быть знакомы. Обратите внимание на заголовок, выделенный красным цветом на рисунке ниже – «Имитационная модель NCF1». Это говорит о том, что мы имитируем первый год, а всего их будет три на разных листах в MS Excel. На новый лист переключиться внизу окна программы.

Теперь в MS Excel переключаемся на «Данные» и выбираем пункт «Анализ данных».

В появившемся окне выбираем «Генерация случайных чисел». Выполняем генерацию с параметрами, продемонстрированными на картинке ниже, для пункта «Кол-во пользователей».

Параметры будут отталкиваться от среднего значения 250, оно есть в ожидаемых значениях в нашей таблице. Нужно выполнить 1000 генераций. Если вы знакомы со статистикой, то понимаете, что большее количество испытаний даёт более точную оценку. Используя метод Монте-Карло, можно имитировать и 10 000 значений для большей точности.

После мы имитируем все стохастические, то есть, меняющиеся значения по аналогии, как показано выше. Копируем формулы переменных или констант из ячеек D7-X7 под «Результаты имитации» с учетом имитированных значений. Получаем следующий результат.

Как видим, платежи по налогам за имущество, например, являются постоянным значением на весь год, поэтому это значение везде одинаковое, а другие меняются, потому что рассчитываются по формулам, и в эти формулы входят меняющиеся значение, имитированные нами. Не забывайте, что значений в каждом столбце должно быть по тысяче.

Теперь делаем то же самое, но для имитационной модели NCF2.

Это второй год работы проекта. Как видим, под «СКО» процентные соотношения увеличились. Об этом говорится в условии задачи, что налоги и зарплата должны расти каждый год.

Повторяем это действие в третий раз, увеличивая налоги и зарплаты, как говорит условие.

Наибольшую важность в оценке инвестиционного проекта имеет параметр NCF – чистый денежный поток. Копируем все значения NCF на четвертый лист с каждой из трёх предыдущих страниц.

Формула для расчета NPV есть вверху картинки. Используем её. Теперь точно так же заходим в «Данные», жмём на «Анализ данных» и выбираем там «Описательная статистика». Вот, что в появившемся окне вам нужно указать.

Во входном интервале выбирается 1000 полученных значений NPV. Выходной интервал можете выбрать произвольно. На выходе у вас будет таблица со статистическими данными.

Вы, как экономист, должны понимать, о чем говорит каждое значение, если нет, то нужно прочитать отдельную статью или главу учебника. Наша статья о том, метод Монте-Карло применяется с использованием функций MS Excel.

Заключение

Генерация случайных чисел – наше всё. Именно в оценке того, к чему может привести случайность, заключается статистический метод Монте-Карло. Это работает не только в экономике, но и везде, где есть случайность. Можете посмотреть, как это делается, применительно к зоологии в видео ниже.

Любая инвестиция нуждается в тщательных расчетах. Иначе инвестор рискует потерять вложенные средства.

На первый взгляд, бизнес прибыльный и привлекательный для инвестирования. Но это только первое впечатление. Необходим скрупулезный анализ инвестиционного проекта. И сделать это можно самостоятельно с помощью Excel, без привлечения дорогостоящих специалистов и экспертов по управлению инвестиционными портфелями.

Расчет инвестиционного проекта в Excel

Инвестор вкладывает деньги в готовое предприятие. Тогда ему необходимо оценить эффективность работы (доходность, надежность). Либо в новое дело – все расчеты проводятся на основе данных, полученных в ходе изучения рынка (инфраструктуры, доходов населения, уровня инфляции и т.д.).

Рассмотрим создание бизнеса с нуля. Рассчитаем прибыльность предприятия с помощью формул Excel. Для примера будем брать условные товары и цифры. Важно понять принцип, а подставить можно любые данные.

Итак, у нас есть идея открыть небольшой магазин. Определимся с затратами. Они бывают

- постоянными (нельзя рассчитать на единицу товара);

- переменными (можно рассчитать на единицу товара).

Первоначальные вложения – 300 000 рублей. Деньги расходуются на оформление предпринимательства, оборудование помещения, закупку первой партии товара и т.д.

Составляем таблицу с постоянными затратами:

* Статьи расходов индивидуальны. Но принцип составления - понятен.

По такому же принципу составляем отдельно таблицу с переменными затратами:

Для нахождения цены продажи использовали формулу: =B4*(1+C4/100).

Следующий этап – прогнозируем объем продаж, выручку и прибыль. Это самый ответственный этап при составлении инвестиционного проекта.

Объем продаж условный. В реальной жизни эти цифры – результат анализа доходов населения, востребованности товаров, уровня инфляции, сезона, места нахождения торговой точки и т.д.

Для подсчета выручки использовалась формула: =СУММПРОИЗВ(B3:B6;Лист2!$D$4:$D$7). Где первый массив – объемы продаж; второй массив – цены реализации.

Выручка минус переменные затраты: =B7-СУММПРОИЗВ(B3:B6;Лист2!$B$4:$B$7).

Прибыль до уплаты налогов: =B8-Лист1!$B$14 (выручка без переменных и постоянных затрат).

Налоги ЕНВД: =Лист1!A10*1800*0,15*3 (1800 – базовая доходность по виду деятельности, 3 – количество месяцев, С12 – площадь помещения).

Чистая прибыль: прибыль – налоги.

Оценка инвестиционного проекта в Excel

Рассчитывают 4 основных показателя:

- чистый приведенный эффект (ЧПЭ, NPV);

- индекс рентабельности инвестиций (ИРИ, PI);

- внутреннюю норму доходности (ВНД, IRR);

- дисконтированный срок окупаемости (ДСО, DPP).

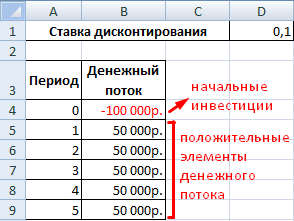

Для примера возьмем следующий вариант инвестиций:

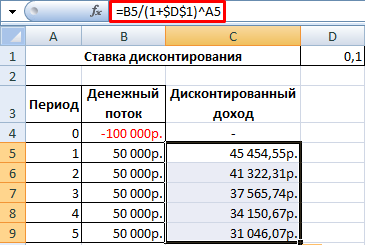

Сначала дисконтируем каждый положительный элемент денежного потока.

Создадим новый столбец. Введем формулу вида: = положительный элемент денежного потока / (1 + ставка дисконтирования)^ степень, равная периоду.

Теперь рассчитаем чистый приведенный эффект:

Найдем индекс рентабельности инвестиций. Для этого нужно разделить чистую приведенную стоимость (ЧПС) на объем инвестированных средств (со знаком «+»):

Результат – 1,90.

Посчитаем IRR инвестиционного проекта в Excel. Напомним формулу:

ВНД = ΣДП t / (1 + ВНР) t = И.

ДП t – положительные элементы денежного потока, которые нужно продисконтировать по такой ставке, чтобы чистый приведенный эффект равнялся нулю. Внутренняя норма доходности – такая ставка дисконтирования, при которой выпадает равенство вида:

ΣДП t / (1 + ВНР) t – И = 0,

Воспользуемся инструментом «Анализ «Что-Если»»:

Ставка дисконтирования равняется 0,41. Следовательно, внутренняя норма доходности составила 41%.

Моделирование рисков инвестиционных проектов в Excel

Используем метод имитационного моделирования Монте-Карло. Задача – воспроизвести развитие бизнеса на основе результатов анализа известных элементов и взаимосвязей между ними.

Продемонстрируем моделирование рисков на простейшем примере. Составим условный шаблон с данными:

Ячейки, которые содержат формулы ниже подписаны своими значениями соответственно.

Прогнозируемые показатели – цена услуги и количество пользователей. Под этими данными делаем запись «Результаты имитации». На вкладке «Данные» нажимаем «Анализ данных» (если там нет инструмента придется подключить настройку). В открывшемся окне выбираем «Генерация случайных чисел».

Заполняем параметры следующим образом:

Нам нужно смоделировать ситуацию на основе распределений разного типа.

Для генерации количества пользователей воспользуемся функцией СЛУЧМЕЖДУ. Нижняя граница (при самом плохом варианте событий) – 1 пользователь. Верхняя граница (при самом хорошем варианте развития бизнеса) – 50 покупателей услуги.

Скопируем полученные значения и формулы на весь диапазон. Для переменных затрат тоже сделаем генерацию случайных чисел. Получим эмпирическое распределение показателей эффективности проекта.

Чтобы оценить риски, нужно сделать экономико-статистический анализ. Снова воспользуемся инструментом «Анализ данных». Выбираем «Описательная статистика».

Программа выдает результат (по столбцу «Коэффициент эффективности»):

Можно делать выводы и принимать окончательное решение.

Мы разработаем симуляцию Монте-Карло с использованием Microsoft Excel и игра в кости. Моделирование Монте-Карло - математический численный метод, который использует случайные ничьи для выполнения вычислений и сложных проблем. Сегодня он широко используется и играет ключевую роль в различных областях, таких как финансы, физика, химия, экономика и многие другие.

Моделирование Монте-Карло

Метод Монте-Карло был изобретен Николаем Метрополисом в 1947 году и направлен на решение сложных проблем с использованием случайных и вероятностных методов. Термин «Монте-Карло» происходит от административного района Монако, широко известного как место, где европейские элиты играют в азартные игры. Мы используем метод Монте-Карло, когда проблема слишком сложна и сложна при непосредственном вычислении. Большое количество итераций позволяет моделировать нормальное распределение.

Метод моделирования методом Монте-Карло вычисляет вероятности для интегралов и решает уравнения в частных производных, тем самым вводя статистический подход к риску в вероятностном решении. Несмотря на то, что существует множество современных статистических инструментов для создания симуляций Монте-Карло, проще моделировать нормальный закон и единообразный закон с использованием Microsoft Excel и обходить математические основы.

Для моделирования Монте-Карло мы выделяем ряд ключевых переменных, которые контролируют и описывают результат эксперимента и назначают распределение вероятности после выполнения большого количества случайных выборок. Давайте возьмем игру в кости как модель.

Игра в кости

Вот как игра в кости играется:

Игрок бросает три кости, которые имеют 6 сторон 3 раза.

Если общее количество 3 бросков составляет 7 или 11, игрок выигрывает.

Если общее количество 3 бросков: 3, 4, 5, 16, 17 или 18, проигрыватель проигрывает.

Если общий результат - любой другой результат, игрок снова играет и повторно свертывает штамп.

Когда игрок снова бросает кубик, игра продолжается таким же образом, за исключением того, что игрок выигрывает, когда сумма равна сумме, определенной в первом раунде.

Шаг 1: События прокатки в кости

Сначала мы разрабатываем ряд данных с результатами каждого из 3 кубиков для 50 рулонов. Для этого предлагается использовать функцию «RANDBETWEEN (1. 6)». Таким образом, каждый раз, когда мы нажимаем F9, мы генерируем новый набор результатов каротажа. Ячейка «Результат» - это сумма итогов трех рулонов.

Шаг 2: Диапазон результатов

Затем нам нужно разработать ряд данных для определения возможных результатов для первого раунда и последующих раундов. Ниже приведен диапазон данных с тремя столбцами.В первом столбце у нас есть числа от 1 до 18. Эти цифры представляют собой возможные результаты после того, как катятся кости 3 раза: максимум составляет 3 * 6 = 18. Вы заметите, что для ячеек 1 и 2 результаты N / A, так как невозможно получить 1 или 2, используя 3 кости. Минимальное значение равно 3.

Во втором столбце включены возможные выводы после первого раунда. Как указано в первоначальном заявлении, либо игрок выигрывает (выигрывает), либо проигрывает (проигрывает), либо повторяет его (Re-roll), в зависимости от результата (всего 3 кубика).

В третьей колонке регистрируются возможные выводы для последующих раундов. Мы можем достичь этих результатов, используя функцию «If. «Это гарантирует, что если полученный результат будет эквивалентен результату, полученному в первом раунде, мы выиграем, иначе мы будем следовать первоначальным правилам первоначальной игры, чтобы определить, будем ли мы повторно бросать кости.

Шаг 3: Выводы

На этом этапе мы определяем результат 50 кубиков. Первый вывод можно получить с помощью индексной функции. Эта функция выполняет поиск возможных результатов первого раунда, вывод, соответствующий полученному результату. Например, при получении 6, как это имеет место на рисунке ниже, мы снова играем.

Можно получить результаты других рулонов кости, используя функцию «Or» и функцию индекса, вложенную в функцию «If». Эта функция сообщает Excel: «Если предыдущий результат -« Выиграть или проиграть », перестаньте бросать кости, потому что как только мы выиграли или проиграли, мы закончили. В противном случае мы переходим к столбцу следующих возможных выводов, и мы определяем вывод результата.

Шаг 4: Количество рулонов кости

Теперь мы определяем количество бросков кубиков, необходимых до проигрыша или выигрыша. Для этого мы можем использовать функцию «Countif», которая требует, чтобы Excel подсчитывал результаты «Re-Roll» и добавлял номер 1 к ней. Он добавляет один, потому что у нас есть один дополнительный раунд, и мы получаем окончательный результат (выигрываем или проигрываем).

Шаг 5: Моделирование

Мы разрабатываем диапазон для отслеживания результатов различных симуляций. Для этого мы создадим три столбца. В первом столбце одна из приведенных цифр - 5 000. Во второй колонке мы будем искать результат после 50 кубиков. В третьем столбце, в заголовке столбца, мы будем искать количество бросков кубиков, прежде чем получить окончательный статус (выиграть или проиграть).

Затем мы создадим таблицу анализа чувствительности с использованием данных характеристик или таблицы данных таблицы (эта чувствительность будет вставлена во вторую таблицу и в третьи столбцы). В этом анализе чувствительности номера событий 1 - 5, 000 должны быть вставлены в ячейку A1 файла. Фактически, можно было выбрать любую пустую ячейку. Идея состоит в том, чтобы просто произвести перерасчет каждый раз и таким образом получить новые броски кубиков (результаты новых симуляций), не повредив формулы на месте.

Шаг 6: Вероятность

Мы можем, наконец, вычислить вероятности выигрыша и проигрыша. Мы делаем это с помощью функции «Countif».Формула подсчитывает количество «выигрышей» и «проиграет», а затем делит на общее количество событий, 5, 000, чтобы получить соответствующую долю одного и другого. Наконец, мы видим, что вероятность получить выигрыш составляет 73. 2%, а результат Lose - 26,8%.